نظرية موجات اليوت من النظريات الهامة في التحليل الفني، إذ نُشرت للمرة الأولى في القرن الماضي. وقد لاقت النظرية منذ ذلك الوقت رواجًا كبيرًا نظرًا لأهميتها في تحليل أسعار السوق وتوضيح الأنماط المختلفة التي تتعلق بقرارات المستثمرين. لذلك سنتحدث في هذا المقال عن نظرية موجات إليوت بالتفصيل وسنلقي نظرة أقرب على القواعد الأساسية لهذه النظرية. قراءة ممتعة ومفيدة.

ما هي نظرية موجات إليوت؟

تُعرف نظرية إليوت Elliott Waves Principle بأنها تقنية من تقنيات التحليل الفني التي يمكن استخدامها مع التقنيات الأخرى الخاصة بالتحليل الفني، من أجل التنبؤ بورصة التداول المتاحة وتغيرات السوق المحتملة. وسميت نظرية إليوت بهذا الاسم نسبةً إلى المؤلف الأمريكي رالف نيلسون إليوت الذي عمل على تطوير هذه النظرية في ثلاثينيات القرن العشرين.

واعتمد إليوت في نظريته على دراسة البيانات المنوعة لسوق الأوراق المالية على امتداد سنوات عدة، إذ اتبع حينها مؤشرات السوق المنوعة ما جعله أول مَن يتنبأ بمفهوم قاع السوق في تلك الفترة الزمنية. وعليه اكتسبت نظرية إليوت شهرتها ومصداقيتها لتصبح من أكثر الأدوات الموثوقة فيما يتعلق بقياس تغيرات السوق واصطياد فرص التداول المثالية.

من ناحية أخرى، تبين نظرية موجات إليوت أهمية دراسة حركة الأسعار وتاريخها من أجل رسم التنبؤات الصحيحة بتحركات أسعار السهم نفسه. فالحقيقة أن حركة الأسواق عادةً ما تأتي في أنماط تشبه الموجة التي تتحدد بمشاعر ورغبات المستثمرين. وهي حركة متكررة وإيقاعية توفر سيناريو محتمل لسلوك الأسهم.

قواعد نظرية موجات إليوت

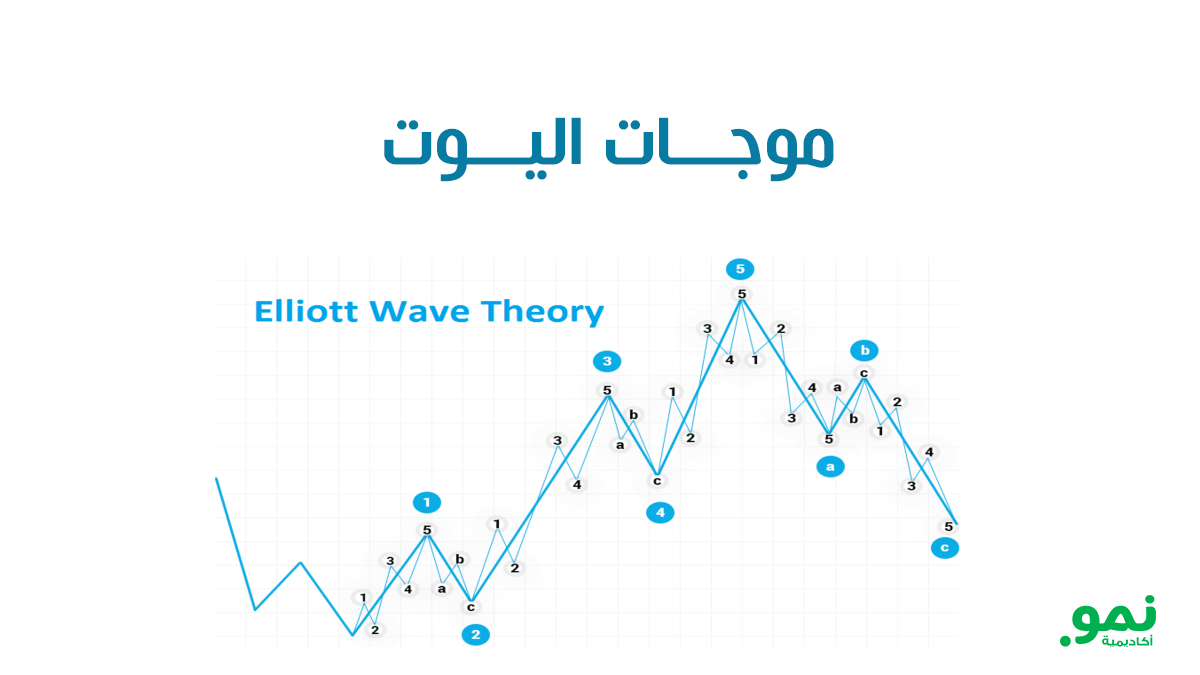

تبين نظرية موجات إليوت أن تطور سلوك المتداولين والمستثمرين يأتي بنمط يمكن التعرف عليه وتحديده بشكل موجات. بحيث تشكل أشكال وهياكل صغيرة وكبيرة متكررة تعطي فكرة عما يحدث في سوق الأوراق المالية. وهنا يمكن قياس وتحليل المؤشرات والتنبؤ الدقيق بحركة أسعار الأوراق المالية والظروف المحيطة بالتداول.

وعليه تتكون نظرية موجات إليوت بصورة أساسية من نوعين من الموجات، يعرف النوع الأول باسم الموجات الدافعة والثاني هو الموجات التصحيحية. وبالنظر إلى كل من النوعين بصورة أقرب نجد أن الموجات الدافعة هي الحركات التي تحدث في اتجاه حركة السهم نفسه. في الوقت الذي تحدث فيه الموجات التصحيحية في اتجاه معاكس للاتجاه المستمر.

أما بالنسبة للقواعد الأساسية لنظرية موجات إليوت فهناك قاعدة رئيسية تنص على أن التقدم لا يتبع خط بسيط مستقيم. ومع ذلك لا يكون هذا الحط عشوائي أو غير منظم بل نجده مرتب ومتسلسل بصورة يمكن رؤيتها وقراءتها بوضوح.

موجة إليوت ومستويات تصحيح فيبوناتشي

ترتبط نظرية موجات إليوت ارتباطًا وثيقًا بمستويات تصحيح فيبوناتشي، إذ تتكشف الأسواق في تسلسل مكون من خمس وثلاث موجات. كما ينعكس عدد الموجات التي توجد في أنماط سوق الأسهم التسلسل الصحيح لأرقام فيبوناتشي وهي (1، 1، 2، 3، 5، 8، 13، 21). وهنا تأتي مهمة المستثمر أو المتداول في تتبع مستويات تصحيح فيبوناتشي. وبذلك يتعين على المستثمر استخدام أرقام فيبوناتشي عند جميع التصريحات أي 23.6% و38.2% و50% و61.8% و78.6%.

وبناءً عليه يُظهر مبدأ موجات إليوت أن تغيرات السوق لا تحدث وفق خطوط مستقيمة أو بطريقة عشوائية أو حتى دورية. فمن المتعارف عليه في عالم التداول وأسواق المال، أن ارتفاع سعر سهم ما يعني بضرورة الحال انخفاض في وقت قريب أو بعيد. وبطريقة أوضح يمكن أن نقول تقدم السوق يحدث بنمط ثلاث خطوات للأمام وخطوتين للخلف وهكذا. مع العلم أن فترات المراجع ضرورية لإحداث تقدم شامل فيما بعد.

درجات موجات إليوت

تحدثنا في الفقرات السابقة عن أهمية نظرية موجات إليوت في التنبؤ بتقلبات السوق وحركته. كما يوجد تسع درجات يمكن من خلالها تصنيف حجم موجة الاتجاه وهي ما يلي:

◍ Grand Supercycle – تدوم عدة قرون

◍ Supercycle – تستمر عدة عقود

◍ الدورة – تستمر عدة سنوات

◍ الابتدائية – تستمر عدة أشهر إلى سنة

◍ متوسط - يستمر من عدة أسابيع إلى بضعة أشهر

◍ طفيفة – تستمر عدة أسابيع

◍ دقيقة – تستمر عدة أيام

◍ Minuette – يستمر عدة ساعات

◍ دقيقة فرعية – تدوم عدة دقائق

العلاقة بين إدارة المخاطر واستراتيجيات التداول

يمكن أن تُستخدم نظرية موجات اليوت في تطوير إدارة المخاطر وبناء استراتيجيات تداول فعالة ومربحة. وفيما يلي نظرة أقرب على أبرز تلك الاستراتيجيات:

1. استراتيجية نقاط الدخول والخروج: إذ تساهم أنماط الموجات في تحديد النقاط المناسبة للدخول إلى سوق التداول أو الخروج منه. كأن يدخل المتداول إلى السوق عند بداية الموجة ويخرج من الصفقة وينهيها في نهاية الموجة.

2. استراتيجية أمر وقف الخسارة: تحدد أنماط الموجة المستويات المناسبة والمتوافقة مع وقف الخسارة في التداولات. وهنا يمكن أن يبدأ المتداول في أمر وقف الخسارة أسفل بداية الموجة الدافعة وهكذا.

3. استراتيجية تحجيم الموقف: إذ يمكن من خلالها تحديد حجم المراكز المناسبة للتداول، وعليه يمكن أن يزيد المتداول من حجم مركزه أثناء الموجة الدافعة.

الانتقادات التي توجد حول نظرية موجات إليوت

تعد نظرية موجات اليوت أداة فنية قيمة في الأسواق المالية، إذ تساهم في اتخاذ قرارات استثمارية مناسبة لتجنب الخسائر والحد منها. ومع ذلك تلقى هذه النظرية مجموعة من الانتقادات والقيود مثل:

◍ يرى بعض المحللين أن نظرية موجات اليوت من النظريات التي تعتمد على الذاتية في عد الموجات. بمعنى أن أنماط الموجات تحتمل تفسيرات عدة وهذا أمر غير دقيق تمامًا في عالم التداول. وقد يؤدي هذا الأمر إلى نشوب خلافات وتناقضات عند تحليل حركة السوق واتجاهه.

◍ قد تبدو نظرية موجات اليوت من النظريات التي تتمتع بموثوقية قليلة فيما يتعلق بالتنبؤ بتغيرات السوق. وذلك بسبب الإفراط في تجهيز البيانات. خاصة عند تطبيق النظرية على بيانات الأسعار القديمة التي تعود لفترات زمنية سابقة.

◍ لا يمكن لنظرية موجات اليوت التنبؤ بالعوامل الخارجية: إذ تعتمد هذه النظرية على تحليل بيانات الأسعار ولا تأخذ في الاعتبار العوامل الخارجية التي قد تؤثر على اتجاهات السوق. فعلى سبيل المثال تؤثر التغيرات الاقتصادية والسياسية على تغير مسار السوق المالية وأسعار الأصول المختلفة. ما يقلل من دقة نتائج نظرية موجة إليوت في توقع حركة الأسعار في المستقبل.

الخلاصة، تعد نظرية موجات إليوت من النظريات الأساسية المعتمدة في مجال التحليل الفني لحركة الأسعار والتنبؤ بها. إذ يساعد استخدامها بشكل صحيح في إدارة مخاطر التداول وتعزيز استراتيجيات الاستثمار، ومع ذلك من الأفضل اعتمادها جنبًا إلى جنب مع الأدوات الفنية الأخرى.